В статье рассказывается:

- Понятие самозанятости

- Виды деятельности для самозанятых

- Плюсы и минусы самозанятости

- Порядок регистрации самозанятого

- Схема работы самозанятого

- Порядок уплаты налогов самозанятыми

- Бонусы и взносы для самозанятых

- Что не входит в налоговую базу для самозанятых

- Выбор между ИП и самозанятостью

-

Пройди тест и узнай, какая сфера тебе подходит:

айти, дизайн или маркетинг.Бесплатно от Geekbrains

Понятие самозанятости

Что такое самозанятость? Это система, ориентированная на людей, которые уплачивают налоги на профессиональный доход (НПД). Отметим, что термин «самозанятость» не является официальным, но он получил достаточно широкое распространение и используется даже представителями государственных органов. В соответствии с установленными нормами воспользоваться таким режимом налогообложения может любой гражданин, которому уже исполнилось 14 лет (включая и пенсионеров).

Приведем перечень общих условий для оформления самозанятости:

- осуществление индивидуальной профессиональной деятельности или получение дохода от личного имущества (к примеру, от аренды);

- выручка за календарный год не должна превышать 2,4 млн. рублей;

- в профессиональной деятельности не используется наемный труд, и нет оформленных взаимоотношений с работодателем;

- выполняемые работы или предоставляемые услуги не входят в перечень исключений, представленный в ФЗ №422.

Для этого режима налогообложения отсутствуют ограничения по размеру дохода в месяц, но суммарный оборот за год не должен быть более 2,4 млн рублей. При нарушении этого требования предприниматель будет автоматически переведен на другую налоговую систему. Контроль размера дохода производится в рамках приложения «Мой налог».

Виды деятельности для самозанятых

Режим самозанятости распространяется на различные услуги, деятельность по продаже изделий собственного производства, аренду недвижимости и т.д. Он идеально подходит для представителей разных профессий. Вот несколько примеров видов деятельности в режиме самозанятости.

- IT-услуги: разработчики программ, сайтов и приложений, аналитики данных, сисадмины, специалисты по ремонту и настройке ПК.

- Выполнение работ по дому: сантехники, мастера по обслуживанию домашней техники, строители, маляры, электрики и т.д.

- Спорт и здоровье: массажисты, диетологи, спортивные тренеры, логопеды, психологи, няни и др.

- Маркетинговые и информационные услуги: копирайтеры, переводчики, специалисты по продвижению в социальных сетях, таргетологи.

- Мир красоты и моды: стилисты, модельеры, модели, татуировщики, косметологи, визажисты.

- Творчество и сфера развлечений: тамады, аниматоры, экскурсоводы, певцы, звукооператоры, фотографы, мастера декоративно-прикладного искусства.

- Правовые и финансовые услуги: бухгалтер, юрист, консультант по налогообложению и финансам.

- Образование: преподаватель, репетитор, воспитатель, коуч, автор курсов.

- Кулинария: повар, кондитер.

Допускается совмещение одним гражданином нескольких видов профессиональной деятельности. Невозможно предоставить полный перечень таких направлений, но есть конкретный список, чем нельзя заниматься самозанятым. Он приведен в ФЗ № 422 «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход». Здесь указан запрет на следующие виды деятельности:

- Продажа подакцизной продукции, в отношении которой предусмотрена маркировка: алкогольные и табачные изделия, бензин, легковой автотранспорт, отдельные разновидности одежды, обувь, парфюмерия, ювелирные товары и др.

- Перепродажа любых товаров, не изготовленных своими силами. Самозанятый, к примеру, не может купить и продать готовую рубашку. Он должен самостоятельно сшить ее, чтобы предложить покупателям в качестве изделия собственного изготовления.

- Добыча и продажа природных ископаемых.

- Работа по контрактам поручения, договорам комиссии или агентским соглашениям. Самозанятый не может быть посредником и выполнять определенные действия за вознаграждение в интересах другого субъекта.

- Аренда и продажа коммерческой недвижимости или автотранспорта.

- Курьерские услуги, прием платежей в интересах других продавцов. Отметим, что курьер может работать на самозанятости, если реализатор продукции выдал ему онлайн-кассу для расчета с клиентами или если покупатель заранее внес предоплату, а самозанятое лицо выполняет лишь доставку.

входят в ТОП-30 с доходом

от 210 000 ₽/мес

Скачивайте и используйте уже сегодня:

Топ-30 самых востребованных и высокооплачиваемых профессий 2023

Поможет разобраться в актуальной ситуации на рынке труда

Подборка 50+ бесплатных нейросетей для упрощения работы и увеличения заработка

Только проверенные нейросети с доступом из России и свободным использованием

ТОП-100 площадок для поиска работы от GeekBrains

Список проверенных ресурсов реальных вакансий с доходом от 210 000 ₽

На рассматриваемом режиме налогообложения не могут работать адвокаты, нотариусы, арбитражные управляющие и медиаторы. Существует также ограничение, при котором госслужащие вправе использовать самозанятость лишь для получения доходов от аренды жилья.

Плюсы и минусы самозанятости

Преимущества оформления самозанятости:

- Возможность работать без риска получения штрафов за противозаконную деятельность и выплаты налогов: 13% НДФЛ, 20%-го НДС.

- Простая регистрация через интернет.

- Размер уплачиваемого налога рассчитывает налоговая служба, поэтому вам не нужно разбираться в этом вопросе.

- Нет никаких требований по ведению отчетности.

- Не предусмотрена выплата страховых взносов.

- Можно работать без открытия расчетного счета. Оплата может поступать в форме переводов на платежную карту или электронный кошелек.

- Не нужно создавать онлайн кассу.

- Чтобы получить официальное подтверждение доходов, например, для оформления кредита, в приложении «Мой налог» необходимо создать требуемую справку.

- Самозанятость может совмещаться с работой по найму. Закон допускает возможность осуществления трудовой деятельности по договору и получения дохода от аренды дачи или квартиры. В этом случае НДФЛ с заработной платы составит 13%, а НДП по сдаче недвижимости — 4% или 6%.

Недостатки самозанятости:

- Максимальный доход за год не должен быть более 2,4 млн. рублей.

- Ограниченный перечень видов деятельности. К примеру, нельзя осуществлять продажу подакцизной или подлежащей маркировке продукции. Так, самозанятый кондитер может продавать самостоятельно приготовленные десерты, но расширить ассортимент за счет фабричного печенья нельзя. Допускается при предоставлении швейных услуг работать с заказами на одежду, но производить больше изделий для продажи запрещено, так как речь идет о маркированной продукции.

- Не допускается использование наемного труда, что создает препятствие на пути развития бизнеса.

- Некоторые предприятия отказываются от сотрудничества с подрядчиками, работающими на самозанятости, так как фискальные службы могут квалифицировать это в качестве трудовых отношений, что приведет к начислению НДФЛ и других платежей (особенно большой риск возникает в случаях, когда подрядчик выполняет работы на протяжении всего дня).

Порядок регистрации самозанятого

Регистрация с помощью приложения «Мой налог»

Перед тем, как оформить самозанятость этим способом, нужно загрузить приложение «Мой налог» на телефон или планшет в Гугл Плей или App Store.

После авторизации необходимо выбрать один из следующих вариантов: использование паспорта, ИНН и пароля от личного кабинета в ФНС, или через аккаунт на сервисе «Госуслуги».

Регистрация с помощью паспорта

Для регистрации в этом случае нужен паспорт и возможность сделать фотографию с помощью смартфона. Следуйте следующей инструкции после ввода номера телефона и получения СМС-кода:

- выберите ваш регион;

- произведите сканирование или сделайте фотографию второй и третьей страницы паспорта;

- сделайте собственное фото с помощью приложения;

- подтвердите правильность ИНН.

Ваше заявление будет отправлено на проверку в ФНС. Информация о налоговом статусе придет в течение одного рабочего дня.

Регистрация с использованием ИНН и пароля от кабинета в ФНС

В этом случае нужно создать кабинет на портале ФНС:

- в приложении введите ваш номер ИНН и пароль, который вы используете для доступа к личному кабинету;

- выполните подтверждение регистрации.

Регистрация через «Госуслуги»

Оформить самозанятость можно и на портале «Госуслуг». Для этого понадобится регистрация на этом ресурсе. При выборе такого способа, приложение «Мой налог» перенаправит вас на страницу входа в портал «Госуслуги».

Вам будет предложено предоставить разрешение на использование личных данных, для дальнейших действий в приложении «Мой налог». После этого нужно подтвердить загруженные персональные сведения.

Регистрация через партнерские банки фискальной службы

Для регистрации самозанятости может использоваться не только приложение «Мой налог», но и сервисы банков, которые являются партнерами ФНС. Информацию об уполномоченных банковских организациях можно найти на официальном сайте ФНС. Среди них находятся такие крупные финансовые учреждения, как Сбербанк, банк «Ак Барс», ВТБ и другие.

на курсы от GeekBrains до 01 февраля

Банковские приложения имеют разные интерфейсы, но инструкция в общих чертах выглядит следующим образом:

- Скачайте мобильное приложение вашего банка или войдите в личный кабинет на сайте банка (некоторые банки предоставляют возможность регистрации самозанятых только через приложение).

- Найдите в программном продукте раздел, содержащий специальный сервис для самозанятых.

- Введите необходимые данные и подайте заявку на регистрацию.

Банк самостоятельно передаст ваши данные в ФНС и уведомит вас о включении в реестр самозанятых.

Также есть возможность прийти лично в банковское учреждение и зарегистрироваться как самозанятый офлайн, однако рекомендуется уточнить возможность предоставления такой услуги в каждой конкретной организации.

Лично зарегистрировать самозанятость в отделении ФНС

Для осуществления офлайн-регистрации в отделении ФНС по месту проживания вам потребуется заполнить заявление на специальном бланке, в котором указываются следующие сведения:

- ИНН;

- персональную информацию, такую, как фамилия, имя, отчество, дата рождения и др.;

- описание вида и сферы деятельности;

- адрес места жительства;

- дата и личная подпись.

Если вы решите отказаться от статуса самозанятого, потребуется подать аналогичное заявление о прекращении деятельности.

ФНС проводит проверку заявления о постановке на учет в течение до шести рабочих дней, однако, как правило, процесс проходит намного быстрее. Отказ может быть применен налоговым органом в случае предоставления неверных данных или при наличии штрафов и задолженностей по налогам.

Схема работы самозанятого

Регистрация

Чтобы зарегистрировать самозанятость, понадобится смартфон, и ранее мы уже рассмотрели все возможные способы действий.

Чеки

В дальнейшем планируется, что электронные платежные сервисы и банки будут постепенно подключаться к сервисам ФНС. В настройках соответствующего приложения пользователи смогут поручить формирование чеков и даже оплату налогов. Информация об операторах и банках, которые подключились к этой системе, будет указана в специальных разделах на сайте ФНС и в приложении «Мой налог».

Читайте также!

После того, как клиент произведет оплату, самозанятый обязан заявить о полученных денежных средствах как о доходе. В приложении будет сгенерирована ссылка на чек, который необходимо передать покупателю любым удобным способом:

- отправить посредством СМС или через мессенджеры;

- выслать на указанный клиентом е-mail;

- предоставить клиенту возможность отсканировать QR-код на чеке;

- распечатать чек и вручить покупателю в бумажной форме.

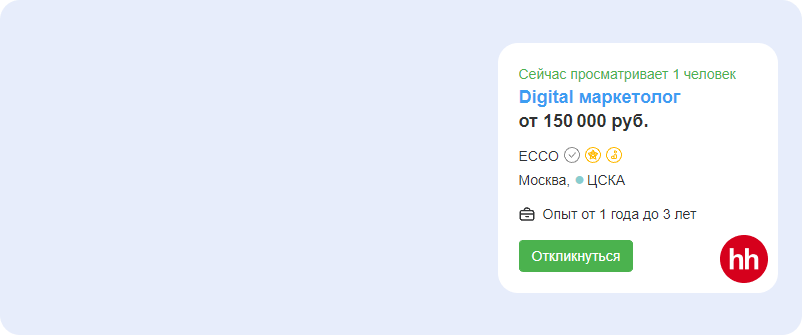

ТОП-100 площадок для поиска работы от GeekBrains

ТОП-100 площадок для поиска работы от GeekBrains

20 профессий 2023 года, с доходом от 150 000 рублей

20 профессий 2023 года, с доходом от 150 000 рублей

Чек-лист «Как успешно пройти собеседование»

Чек-лист «Как успешно пройти собеседование»

Выбор типа чека (электронный или бумажный) остаётся на усмотрение самозанятого. Если клиент уже получил электронную форму, он не имеет права требовать бумажный вариант.

Возможности приема платежей от клиентов через счета и карты

Один из основных вопросов: нужны ли отдельные счета и карты для получения платежей от клиентов или самозанятые могут принимать их туда же, куда поступают обычные P2P-платежи, т.е. «классические» переводы (например, от родственников), не облагаемые налогом на профессиональный доход?

Согласно информационному письму от Центробанка РФ от 19 декабря 2019 года № ИН-014-12/94, самозанятые граждане не обязаны открывать отдельные банковские счета или разделять категории поступающих платежей. Законодательство не требует использования определенных видов реквизитов для физических лиц, применяющих специальный налоговый режим. Поэтому использование существующих текущих счетов для получения профессионального дохода не противоречит требованиям закона.

При этом для предотвращения возможных проблем с банком, клиенту рекомендуется сообщить о своем статусе самозанятого при открытии счета. Если он был открыт до регистрации этой формы, можно уведомить банк об этом позднее. С точки зрения здравого смысла, рекомендуется избегать смешивания доходов от профессиональной деятельности и обычных платежей на одном счете.

Поэтому следует отмечать переводы, связанные с профессиональной деятельностью, по которой уплачивается налог. Возможно, стоит рассмотреть открытие отдельного счета для платежей от клиентов, чтобы избежать проблем со стороны банка и предотвратить возможные блокировки или отказы в обслуживании. Рекомендуется также заключать соглашения с клиентами, особенно с юридическими лицами, и формировать чеки для каждой операции. При возникновении сомнений со стороны фискальных органов или банка, вы сможете представить соответствующие документы в качестве подтверждения.

Порядок уплаты налогов самозанятыми

Для самозанятых лиц дата получения доходов от продажи товаров или услуг определяется в момент получения соответствующих денежных средств, их зачисления на счета налогоплательщика в банках или по соответствующему поручению на счета третьих лиц.

Если самозанятый субъект продает товары или услуги на основе договоров поручения, комиссии или агентских соглашений с участием посредника в расчетах, доход считается полученным налогоплательщиком в последний день месяца, в котором посредник получил платеж.

При переходе на специальный налоговый режим для самозанятых, ИП, которые ранее применяли другие специальные режимы, не включают доходы от продажи товаров или услуг, полная или частичная оплата которых произведена после перехода на новый налоговый режим, если такие доходы уже были учтены при налогообложении в соответствии с предыдущими специальными режимами к уплате налога.

Для определения налоговой базы доходы учитываются накопительным итогом с начала отчетного периода.

Если налогоплательщик возвращает клиенту сумму, которая была получена в качестве оплаты или предварительной оплаты, эта сумма уменьшает доходы в налоговом периоде, в котором она была получена.

Налогоплательщик имеет возможность скорректировать ранее представленные сведения о сумме расчетов, которые приводят к завышению суммы налога, в таких ситуациях:

- возврат средств, полученных в счет оплаты товаров или услуг, будет учтен и уменьшит доходы в соответствующем налоговом периоде;

- в случае неправильного ввода сведений, налогоплательщик имеет возможность корректировать предоставленные ранее данные, чтобы исправить ошибку или неточность.

Излишне уплаченная сумма налога может быть использована налогоплательщиком следующим образом:

- Зачет в счет будущих платежей, которые должны быть внесены налогоплательщиком.

- Погашение недоимки, если таковая имеется.

- Погашение задолженности по пеням и штрафам, связанным с налоговыми нарушениями, но только в отношении налога на профессиональный доход.

- Возврат налогоплательщику в соответствии с процедурой, определенной в статье 78 Налогового кодекса Российской Федерации.

Сколько придется платить налогов в режиме самозанятости? При выборе такого режима нужно уплачивать 4% на выручку от продажи товаров или услуг физическим лицам и 6% на доходы от сделок с ИП (при осуществлении предпринимательской деятельности) и юридическими лицами. Государство гарантировало стабильность таких условий на 10 лет.

Самозанятый получает уведомление о сумме налога, который необходимо уплатить, не позднее 12-го числа следующего месяца после окончания учетного периода. Уведомление с реквизитами для оплаты высылается налоговиками через приложение «Мой налог.

Как платить налог при самозанятости:

- до 25-го числа (включительно) следующего за налоговым периодом месяца;

- уплачивается налог по месту осуществления деятельности.

Не требуется представление налоговой декларации самозанятыми.

В случае, если лицо, выбравшее такой режим налогообложения, не соблюдает установленный срок внесения налога, фискальная служба в течение 10 календарных дней после завершения предусмотренного периода направляет ему соответствующее требование и информацию о возможных мерах по взысканию.

Сумма налога определяется путем расчета соответствующей ставке налога процентной доли налоговой базы. Если применяются различные ставки, сумма к уплате рассчитывается путем суммирования отдельных налогов, которые определяются как процентные доли соответствующих налоговых баз в соответствии с соответствующими налоговыми ставками, с учетом налогового вычета.

Если сумма налога, подлежащая уплате по итогам налогового периода, составляет менее 100 рублей, она добавляется к налоговым платежам, которые будут начислены по итогам следующего отчетного периода.

Налогоплательщик имеет возможность настроить автоматическое списание необходимой суммы налога с его банковского счета. Для этого необходимо предоставить налоговому органу разрешение на направление соответствующих платежных поручений в банк через мобильное приложение.

Бонусы и взносы для самозанятых

При первой регистрации в качестве самозанятого любой гражданин получает право на использование налогового бонуса в размере 10 тысяч рублей. Его нельзя вывести и обналичить. Бонус на уплату налога может быть использован только для уменьшения налоговой ставки при расчете налога на доходы физических лиц (НПД). Принцип работы:

- процентная ставка на доход, полученный от физических лиц, уменьшается с 4% до 3%

- процентная ставка на доход, полученный от индивидуальных предпринимателей и юр. лиц, уменьшается с 6% до 4%.

Бонус применяется автоматически, и самозанятый будет платить по сниженной ставке, пока он не будет использован полностью. Информацию о состоянии бонусного счета можно отслеживать в личном кабинете самозанятого в онлайн-банке.

Самозанятые не накапливают пенсионные баллы (трудовой стаж не учитывается). При желании они могут самостоятельно вносить взносы в Пенсионный фонд. Чтобы иметь право на выплаты по больничному и декретному отпуску, самозанятому необходимо получить статус ИП и вносить взносы в Фонд социального страхования.

Что не входит в налоговую базу для самозанятых

Объектом налогообложения являются доходы, полученные от продажи товаров, выполнения работ, оказания услуг и отчуждения имущественных прав.

Существует финансовые поступлений, которые не подлежат налогообложению:

- доходы, полученные в процессе работы по трудовому договору;

- доходы от реализации недвижимости и автотранспортных средств;

- от передачи прав на недвижимость (за исключением аренды жилых помещений);

- за исключением доходов от аренды жилых помещений, не подлежат налогообложению доходы государственных и муниципальных служащих;

- доходы от продажи имущества, которое налогоплательщики использовали для своих личных, домашних и аналогичных целей;

- доходы от продажи долей в уставном (складочном) капитале организаций, паев в кооперативных и инвестиционных фондах, а также доходы от ценных бумаг и производных финансовых инструментов;

- доходы, полученные от осуществления деятельности по договору простого товарищества (договору о совместной деятельности) или договору доверительного управления имуществом;

- доходы, полученные физическими лицами за оказание услуг (выполнение работ) по гражданско-правовым договорам, если заказчиками услуг (работ) являются работодатели этих физических лиц или лица, которые были их работодателями менее двух лет назад;

- доходы, полученные лицами, зарегистрированными в налоговом органе в соответствии с пунктом 7 статьи 83 Налогового кодекса Российской Федерации, от деятельности, указанной в пункте 70 статьи 217 Налогового кодекса Российской Федерации;

- доходы, полученные от передачи (переуступки) права требований;

- доходы, полученные в виде натуральных средств или услуг;

- деятельность, связанная с арбитражным управлением, медиацией, оценкой имущества, частной нотариальной практикой и адвокатской деятельностью.

Выбор между ИП и самозанятостью

Индивидуальный предприниматель также может перейти на режим налогообложения самозанятого, если он соответствует его требованиям.

Почти нет особых различий между самозанятыми ИП и простыми гражданами, оформившими самозанятость. В свою очередь, существенно отличаются условия работы индивидуальных предпринимателей, которые перешли на НПД и теми, кто остался на других налоговых режимах. Основные отличия приведены в таблице.

| cИП на НПД | ИП на другом налоговом режиме |

| Доход за год не может превышать 2,4 млн рублей | Нет ограничений максимального годового дохода, кроме тех, кто выбирает спец режимы: 200 млн руб. для УСН и 60 млн для ПСН |

| Нельзя использовать наемных работников | Можно принимать на работу сотрудников с ограничениями, которые зависят от используемого налогового режима: 130 работников для УСН и 15 — для ПСН |

| Нужно платить только налог на доход | Число обязательных налогов определяется исходя из системы налогообложения |

| Не нужно перечислять обязательные страховые сборы | Необходимо перечислять страховые взносы, даже при отсутствии реальной деятельности |

| Присутствуют ограничения по отдельным категориям деятельности | Нет ограничений по видам деятельности, кроме тех, для которых законом предусмотрена обязательная регистрация юрлица |

| Можно принимать платежи от частных лиц без кассы. Оформление чеков осуществляется через приложение «Мой налог» | Необходимо приобрести кассовый аппарат и применять его при получении наличных и любых других платежей от физических лиц |

| Нет необходимости оформлять налоговую отчетность и декларации о доходах | Обязательно следует вести налоговый отчет и подавать отчеты в налоговую инспекцию. Исключение существует лишь для ИП на ПСН |

Индивидуальным предпринимателям, основные клиенты которых физические лица, более выгодно использовать режим НПД, чем ОСНО и УСН «Доходы», так как, при этом:

- наиболее низкая ставка налога на доход;

- отсутствует необходимость в уплате других налогов;

- отсутствует обязательство по выплате страховых взносов;

- нет затрат на онлайн-кассу.

Читайте также!

Какой вариант будет более выгодным: самозанятость или УСН «Доходы минус расходы»? Для ответа на этот вопрос нужно рассматривать отдельно каждый случай. На окончательное решение влияет уровень официальных подтвержденных затрат ИП и ставки УСН, предусмотренные в конкретном регионе. В отдельных субъектах Федерации ставка УСН «Доходы минус расходы» может снижаться с 15 до 1%.

Если рассматривать сложность ведения бизнеса, то в любом случае самозанятому ИП работать проще.

Самозанятость, как специальный режим, является выгодным решением во многих случаях. Отметим простоту регистрации, которая потребует совсем немного времени, и минимальный пакет необходимой документации.

1 750

1 750

0

0

Разберем 11 самых важных жизненных вопросов

Разберем 11 самых важных жизненных вопросов