Куда инвестору деть первый миллион прибыли

Михаил Морозов ― венчурный и финансовый аналитик. Дипломированный экономист с ИТ-экспертизой 5+ лет. Эксперт факультета Финансовой аналитики GeekBrains. Автор канала «Инвестиционный комитет».

На днях получил интересный вопрос: «Куда инвестору деть первый миллион прибыли?» Вопрос интересен несмотря на то, что вариантов ответов вроде как немного:

- пойти на венчурный этап инвестиций

- реинвестировать эту прибыль в проект, выбрав bootstrap-стратегию

- вывести дивиденды

Далее ― детали. Вывести дивиденды можно путем продажи доли фаундеру или другому инвестору чтобы реинвестировать в другой потенциально более перспективный венчурный проект или реинвестировать в менее рискованный актив со сравнимой доходностью для диверсификации активов.

Вопросы для инвестора

Хорошо осмысленный ответ на вопрос, куда деть первый миллион прибыли, не так прост как кажется. Вот что нужно учесть, отвечая на него (и в этом заключен весь интерес):

- Сколько времени прошло с момента первых инвестиций?

- Каков был плановый срок получения миллиона прибыли по этому проекту? На какую прибыль к этому сроку рассчитывал инвестор? Как бодро все это время проект шел «по графику»?

- Эта сумма прибыли пришла одномоментно или накопилась за полгода?

- Сколько инвестор вложил в этот проект и когда: тот же миллион полгода назад, или 20 млн 5 лет назад? Какая рентабельность продаж получилась?

- Что сейчас происходит на этом рынке в плане темпов его роста и степени консолидации?

- Какой прогноз по темпам роста и выхода крупных игроков в перспективе 5 лет? Какую долю рынка сможет занять продукт в 5-летней перспективе?

- Будет ли работать прежняя стратегия продукта в ближайшие 5 лет?

- Насколько сейчас активен венчурный рынок в целом (количество и суммы сделок) и в вашем сегменте в частности?

- Какие отношения с фаундером? Есть ли общее понимание стратегии развития продукта и проекта, сохранилось ли доверие между вами, можете ли вы вообще нормально общаться? Готов ли фаундер поделиться бременем лидера с новым инвестором, если выбрать вариант выхода на венчурный раунд?

- Есть ли у инвестора на примете другой крайне перспективный стартап, на который нет денег, кроме как дивиденды от текущего проекта?

Помним, что у венчурных инвестиций бывает фантастическая доходность, но в долгосрочном плане она вполне сравнима с доходностью инвестиций в акции, при том что венчурные риски кратно выше. «Аппетит к риску» инвестора за время, которое понадобилось для генерации прибыли в размере миллиона остался прежним, или как-то изменился?

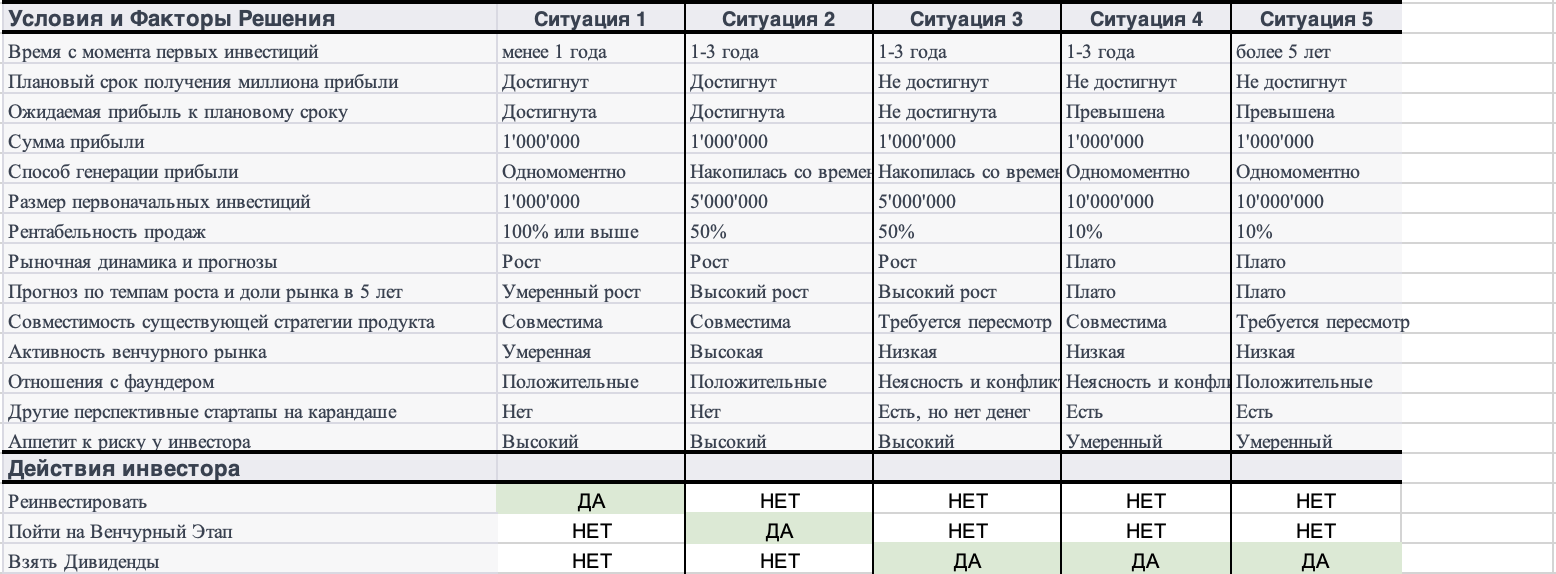

Таблица принятия решений

В такой многофакторной модели хорошо поможет все учесть и не запутаться таблица принятия решений. Ниже ― пример такой таблицы для нашего кейса:

Как работать с этой таблицей:

В верхней части таблицы мы перечисляем все условия и факторы, влияющие на решение. В нашем примере их 14.

В нижней ― возможные действия. У нас их всего три.

По столбцам моделируем различные ситуации с разной комбинацией условий. Я взял для примера 5 ситуаций, вы можете выбрать любое удобное вам количество, больше и меньше.

Финальный шаг ― в части «Действие инвестора» с помощью слова «Да» выбираем одно действие отдельно для каждой ситуации.

Чтобы было удобно, в поле «Условия и факторы решения» другим цветом можно выделить 3-5 самых приоритетных (критичных) условия, и выбирать действие в зависимости от комбинации этих приоритетных условий.

Как принять взвешенное решение

Достаточно простой логики, чтобы принять взвешенное верное решение. Например, если перспективы рынка туманны, отношения с фаундером омрачены разногласиями по каждому поводу, а вместо 1 млн мы рассчитывали к этому времени заработать 5, и при этом аппетит к риску у инвестора заметно снизился, то верным решением будет или забрать миллион и выйти из проекта по принципу «с паршивой овцы хоть шерсти клок».

Или, если нервы, терпение и ресурсы позволяют, а что-то внутри инвестора мешает ему списать свои инвестиции в безвозвратные потери, то остается только продолжать «есть кактус» до момента возврата инвестору полной суммы инвестиций.

Соответственно, если же по всем 14 (или по самым приоритетным) критериям у вас сложилась радужная, с вашей точки зрения, картинка, то есть смысл реинвестировать прибыль в проект, или же выйти на венчурный раунд.

Финальное решение всегда остается за инвестором, и оно безусловно зависит от личных предпочтений и восприятия ситуации. А табличка принятия решений позволит увидеть картину целиком и во всех красках.